監管對于人身險行業的規范,沒有最嚴,只有更嚴。

繼11月17日下發《人身保險產品信息披露管理辦法》后,11月18日,銀保監會再一次對人身險產品問題“動刀”,通報了今年第二批人身險產品問題“清單”。

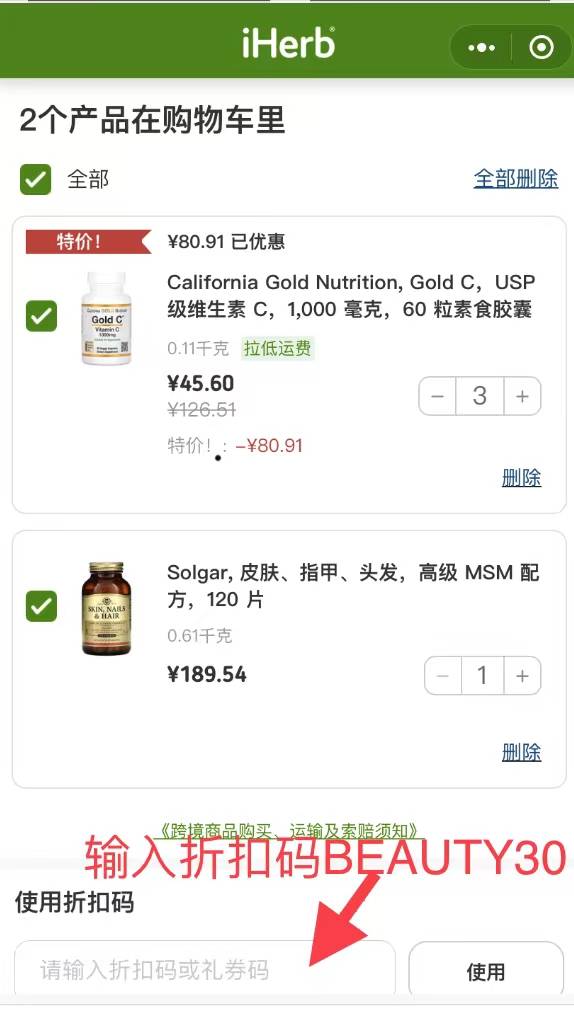

(相關資料圖)

(相關資料圖)

在此次通報中,共有24家人身險公司遭點名,涉及主要問題與此前通報大致相同,主要有產品設計、產品條款表述、產品費率厘定及精算假設問題和其他問題。

值得一提的是,在此次通報中,監管將近兩年大火的增額終身壽險,作為重點關注對象。不僅點名了3家公司旗下增額終身壽險產品所涉問題,指出個別公司存在激進經營等不良現象,還特別要求行業立即開展專項風險排查工作,并于12月5日前提交風險排查報告。

“開門紅”打響之際,《通報》的下發和風險排查行動的展開,無疑對很多人身險公司拉動保費形成一定的壓力,不過,從市場層面看,會起到規范人身險產品的開發和經營作用。

從監管核查的主要產品問題來看,共有22家險企遭點名,主要涉及產品設計、產品條款表述、產品費率厘定及精算假設等方面,下面一起看看,有哪些公司的哪些產品在這些地方“踩了雷”:

產品設計問題

問題一:保險責任范圍不合理

涉及公司:國華人壽、中國人壽(601628)、渤海人壽

例如,國華人壽的某款意外傷害保險,其保險責任包含了急性病身故保險金,與意外傷害保險的定義不符;中國人壽的某款醫療保險,其保險責任免除條款中包含了慈善贈藥,涉嫌加重投保人責任;渤海人壽的某款醫療保險,限定客戶在指定醫院完成全流程治療,且需選用約定醫療材料才可獲賠付,涉嫌侵害消費者利益。

問題二:現金價值計算問題

涉及公司:華夏人壽

旗下某款重大疾病保險產品在利潤測試中退保率假設較高,存在長險短做的風險。

問題三:產品設計異化

涉及公司:瑞華健康

該險企的某款護理保險,其保額增額比例高于定價利率,未明確產品減保規則,存在長險短做和銷售誤導風險。

條款表述問題

問題一:條款表述不合規

涉及公司:建信人壽、華夏人壽、東吳人壽、幸福人壽、上海人壽、長城人壽

例如,建信人壽的某款意外傷害保險,其條款中的傷殘程度評定標準存在缺少文號情況;東吳人壽旗下8款意外傷害保險,條款中的傷殘程度評定標準出現缺少發布機構和文號情況;華夏人壽的某款意外傷害保險,其條款中關于具有管轄權的法院范圍約定,與相關法律法規不符。

此外,幸福人壽旗下2款產品,條款中關于在猶豫期內解除合同的費用扣除相關表述存在不合規;上海人壽某款終身壽險,條款中的保額減保規則不明確;長城人壽的某款兩全保險和3款增額終身壽險,在條款中允許增加保額。

問題二:條款表述不合理

涉及公司:農銀人壽、弘康人壽、和諧健康、長城人壽、泰康人壽

例如,農銀人壽的某款兩全保險,條款中的生存保險金申請材料包括生存證明,但未對生存證明的具體形式做出詳細解釋,涉嫌侵害消費者利益;和諧健康旗下2款重大疾病保險,在條款中等待期部分使用了“疾病終末期階段”描述;某款醫療保險,條款中對于“合理且必需”的注釋不夠合理,容易引發爭議和理賠糾紛。

此外,弘康人壽某款兩全保險,條款中對于身故保險金申請材料的要求不合理,涉嫌侵害消費者利益;長城人壽的某款兩全保險和2款增額終身壽險,條款中允許變更被保險人,存在較大的利率風險;泰康人壽的某款兩全保險,條款中運用了高等數學符號來解釋保險金額,不利于消費者更好閱讀理解。

問題三:條款表述不嚴謹

涉及公司:長城人壽

該公司某款兩全保險,條款中的滿期保險金有類似關于利息的表述,存在銷售誤導風險。

費率厘定及精算假設問題

問題一:產品定價不合理

涉及公司:合眾人壽、農銀人壽、中國人壽、民生人壽、長城人壽、和諧健康、信美相互、渤海人壽

據披露,以上險企中的32款產品利潤測試的投資收益假設,嚴重偏離了公司投資能力和市場利率趨勢,存在定價不足的風險。

問題二:費率厘定不合理

涉及公司:平安人壽、北大方正人壽、信美相互

如平安人壽、北大方正人壽兩家險企中的2款意外傷害險交費期包含2年交,存在假期交風險;信美相互某養老年金險利潤測試首年銷售費用與定價假設差距較大。

問題三:費率厘定或精算假設不合規

涉及公司:建信人壽、和諧健康、農銀人壽、泰康人壽、北大方正人壽

據披露,前三家險企的4款產品主要存在預定附加費用率超過監管上限,或個別年齡點收益超過定價利率;泰康人壽的9款產品精算報告中,法定責任準備金評估未明確所選用的生命表;北大方正人壽的某款終身壽險的精算報告中,法定責任準備金評估采用的生命表與相關監管要求不一致。

除上述三大類主要問題外,監管還指出部分人身險公司存在產品名稱不合規、產品報送材料不規范、產品存在利益調整和宣傳問題,存在這些問題的險企有建信人壽、珠江人壽、華夏人壽、國聯人壽、招商仁和人壽。

例如,珠江人壽某款兩全險,是一款變更備案產品,但未報送已經審批或備案的條款,存在報送材料不全的問題;招商仁和人壽旗下某款養老年金保險,通過調整降低產品前期的身故利益,來貼補增加后期生存給付的利益,并且在產品宣傳時承諾超定價利率的長期高回報。

總體來看,上述十二類產品問題屬于行業較常規、易觸碰的雷區,一定程度上折射出,險企在產品設計與開發上的嚴謹性、風險防范意識不強。

不過,針對人身險產品普遍存在的定價不合理、費率厘定不合理、現金價值計算等問題,監管也在努力從源頭上進行規范,通過加強信息透明度,倒逼險企主動提升合規、風控能力。11月17日,銀保監會下發的《人身保險產品信息披露管理辦法》就要求,自2023年6月30日起,人身險公司需披露人身險產品費率表和一年期以上人身險現金價值全表、產品說明書等。

除上述經常出現在通報里的主要問題外,在此次通報中,監管格外點名了增額終身壽險產品存在的問題與亂象。

通報指出,弘康人壽、中華聯合人壽兩家險企的2款增額終身壽險產品,存在定價假設的附加費用率較實際銷售費用顯著偏低的問題;而小康人壽的2款增額終身壽險,存在利潤測試的投資收益假設與經營實際情況存在較大偏差問題。

在監管看來,上述問題反映出個別險企的激進經營與惡性競爭現象有所抬頭。針對這一情況,監管要求以上3家險企停止銷售有關產品,并進行全面排查整改。

事實上,監管對增額終身壽險產品問題的“格外關注”,其實并不是突然來襲,早在此前的人身險產品通報中,該類產品就不止一次“上榜”。

例如,在今年1月發布的《關于近期人身保險產品問題的通報》中,銀保監會明確指出了6家險企報送的11款增額終身壽險的增額利率超過3.5%,易與產品定價利率產生混淆,存在噱頭營銷風險。

今年初,銀保監會也將“增額終身壽險的保額遞增比例超過定價利率,存在嚴重誤導隱患;減保比例設計不合理;加保設計存在變相突破定價利率風險”等諸多問題,列入《人身保險產品“負面清單”(2022版)》。

可見,盡管近年來增額終身壽險銷量猛增,但在產品設計和銷售端仍存在較多風險問題。

更值得關注的是,此次監管除點名3家險企旗下增額終身壽險產品存在上述問題外,還在全行業開啟了對該類產品的風險排查工作。

通報中,監管督促各險企立即開展增額終身壽險產品專項風險排查工作。包括但不限于增額比例超過產品定價利率、利潤測試的投資收益假設超過公司近5年平均投資收益率水平、產品定價的附加費用率假設明顯低于實際銷售費用等內容。

同時,監管要求,針對排查發現存在上述問題的產品,險企應立即停止銷售,并按監管規定要求報送產品停售報告,并做好已銷售保單的服務保障工作。銀保監會稱,各公司應于2022年12月5日前向監管報送增額終身壽險產品專項風險排查報告,報告風險排查情況,以及采取的具體管理措施。

下一步監管將根據各公司風險排查及處理情況,對排查不全面、管理不到位的保險公司采取進一步監管措施。

不得不說的是,在實際銷售過程中,增額終身壽險的確頻現銷售誤導問題,如營銷員將產品不超過3.5%的預定利率以及保額增長等屬性,與投資收益率混為一談。此外,在產品設計層面,險企為迎合市場、拉動保費規模,無底線地將現金價值設計回本過快,加大了長險短做風險。

此前,中國精算師協會就曾發出警示,增額終身壽險的保額增長和投資收益概念差別很大,不可混為一談。

為此,迫于監管壓力,很多增額終身壽險近期密集宣布下架,越來越多的網紅產品消失在市場上。此前,『A智慧保』也曾進行過分析:

2022年10月10日

增額終身壽險紛紛下架!頻頻被監管點名的爆款,存有哪些誤區?

可以預見的是,隨著此輪風險排查的開啟,過往在保額遞增、現金價值上打“擦邊球”的增額終身壽險將加速退出市場,但一定程度上恐也將給險企備戰2023年開門紅帶來挑戰。

通報也指出,近期,部分人身險公司已提前布局2023年業務發展計劃,為

規范市場秩序,防止無序競爭,銀保監會將進一步加大監管力度,對于少數公司的銷售誤導、實際費用與精算假設嚴重偏差等違法違規行為,一經發現將依法采取監管措施或行政處罰,并嚴肅追究相關人員責任。

長按關注,精彩呈現

長按關注,隨時溝通

投稿有酬·爆料必謝

Azhihuibao@163.com

一周回顧

重磅 | 北方三大站區首次聯袂!2022年度“中國保險鼎峰108將”公示!

人身險產品透明化:費率與現金價值要公開!防范哪些痼疾再滋生?

拉大旗扯虎皮,“假保單”騙220萬血汗錢!如何識破騙局?

保險中介整治風暴:失聯被清理,淘汰在加速!哪些模式待崛起?

陽光人壽“橙意”服務體系揭開面紗,定義壽險生態服務新標準!

重磅 | 華東華南西南聯袂亮相!2022年度“中國保險鼎峰108將”公示!

周評 | 稅優健康險擬擴容!讓政府的歸政府,讓市場的歸市場!

本文首發于微信公眾號:A智慧保。文章內容屬作者個人觀點,不代表和訊網立場。投資者據此操作,風險請自擔。

營業執照公示信息

營業執照公示信息